掲載日:令和7年5月1日更新

国民健康保険の軽減・減免の一覧

申請が不要のもの

低所得世帯にかかる軽減制度(ページ内リンク)

特定世帯・特定継続世帯にかかる軽減制度(ページ内リンク)

未就学児にかかる軽減制度(ページ内リンク)

申請が必要なもの

旧被扶養者にかかる減免制度(ページ内リンク)

非自発的失業者への軽減制度(ページ内リンク)

妊産婦にかかる減免制度(ページ内リンク)

その他の減免(ページ内リンク)

低所得世帯にかかる軽減制度

対象世帯

世帯主と、国保加入者の前年中の総所得金額の合計額が、一定金額以下の世帯。

軽減内容

国民健康保険税のうち、均等割と平等割に対し、総所得金額に応じて、7割・5割・2割の軽減をします。所得割は対象外です。

軽減の適用基準

| 軽減割合 | 軽減の基準所得 |

|---|---|

| 7割 | 総所得金額が43万円+10万円×(給与所得者等の数-1)以下の世帯 |

| 5割 | 総所得金額が43万円+(30万5千円×被保険者及び特定同一世帯所属者の数)+10万円×(給与所得者等の数-1)以下の世帯 |

| 2割 | 総所得金額が43万円+(56万円×被保険者及び特定同一世帯所属者の数)+10万円×(給与所得者等の数-1)以下の世帯 |

- 総所得金額とは、扶養控除や社会保険料控除などの各種所得控除前の金額です。

- 分離譲渡所得のある人は、特別控除前の所得を合計します。

- 繰越損失があった人は、繰越損失分を減額した後の所得を合計します。

- 65歳以上の年金受給者は、公的年金等に係る雑所得から最大150,000円を差し引いた金額を合計します。

- 軽減の基準所得には、被保険者ではない世帯主の所得も合計します。

- 下線部分は給与所得者等の数が2人以上の場合のみ計算対象になります。

- 給与所得者等とは、給与収入が55万円超の人、公的年金等の収入が60万円超の65歳未満の人または公的年金等の収入が110万円超の65歳以上の人をいいます。

- 特定同一世帯所属者とは、国民健康保険から後期高齢者医療制度に移行し継続して同一世帯に属する人をいいます。

軽減に該当すると思われるのに軽減がされていないという人は、同じ世帯の被保険者の中に所得の申告をしていない人がいる可能性があります。税務課市民税係にお問い合わせください。

特定世帯・特定継続世帯にかかる軽減制度

対象世帯(次のアに該当し、かつイまたはウに該当する世帯)

ア:特定同一世帯所属者(旧国保被保険者)と1人の国保加入者で構成されている世帯で

イ:特定同一世帯所属者となった月から5年の間にある世帯(特定世帯)

ウ:特定同一世帯所属者となった月から5年経過後の3年の間にある世帯(特定継続世帯)

- 特定同一世帯所属者(旧国保被保険者)とは、国民健康保険から後期高齢者医療制度に移行した後も継続して国保加入者がいる同一世帯に属する人をいいます。

- 世帯主変更等があった場合は旧国保被保険者資格が喪失となり、適用除外となります。

軽減の内容

特定世帯の平等割を2分の1軽減し、特定継続世帯の平等割を4分の1軽減します。

- 特定同一世帯所属者(旧国保被保険者)となった月、もしくは賦課期日において対象世帯であれば、その月から年度末まで軽減が適用されます。

未就学児にかかる軽減制度

対象者

未就学児(令和7年度の場合は平成31年4月2日以降に生まれた人)

軽減の内容

均等割を5割軽減します。

低所得世帯にかかる7割・5割・2割の軽減措置を受ける世帯の未就学児については、軽減適用後の均等割額からさらに軽減します。

旧被扶養者にかかる減免制度

対象(次のすべてに該当する人)

- 国保の資格を取得した時点で65歳以上であること

- 国保の資格を取得した日の前日に、被用者保険の被扶養者であったこと

- 国保の資格を取得した日の前日に、扶養関係にあった被用者保険の被保険者本人が、その翌日に後期高齢者医療制度に加入したこと

注意:被用者保険とは、全国健康保険協会や各種企業、共済組合などの健康保険組合で、国民健康保険と国民健康保険組合は除きます

軽減の内容

- 旧被扶養者の所得割を減免します

- 旧被扶養者の均等割を、旧被扶養者となってから2年を経過する月まで最大2分の1軽減します。

注意:低所得世帯にかかる軽減が適用になっている場合は、軽減割合の大きい方が優先されます

注意:世帯に旧被扶養者以外の国保被保険者がいる場合、平等割の軽減は対象外です

届け出の方法

軽減対象初年度:加入手続き時に同時に申請(申請書は窓口でお渡しします)

毎年申請が必要です。軽減対象2年目以降の対象世帯へは申請書を郵送します。

非自発的失業者への軽減制度

非自発的な理由により離職した人は、届出により国民健康保険税が軽減されます。

軽減の対象者

- 雇用保険の特定受給資格者

例 倒産、解雇などによる離職 - 雇用保険の特定理由離職者

例 雇い止めなどによる離職

雇用保険受給資格者証または雇用保険受給資格通知(ハローワークで交付されます)の離職理由コードが「11」「12」「21」「22」「31」「32」「23」「33」「34」のいずれかに当てはまる人が、軽減の対象者です。

軽減の内容

国民健康保険税は、前年の所得金額に基づいて算定されますが、所得金額のうち、給与所得を100分の30とみなして算定することにより、軽減します。

国民健康保険税の税額が100分の30となるわけではありません。

軽減の期間

離職した日の翌日が属する月から翌年度末まで(最大2年間)です。

- 雇用保険の失業等給付を受ける期間とは異なります。

- 対象期間中に新たに雇用保険に加入すると対象外になります。

届出の方法

必要なもの

- 雇用保険受給資格者証または雇用保険受給資格通知(ハローワークから交付されます)

- 国民健康保険特例対象被保険者等に係る届出書

(以下からダウンロードしてください。届出書は市役所の窓口にも用意してあります)

国民健康保険特例対象被保険者等に係る届出書 (PDF 72.2KB)

届出の場所

税務課市民税係、塩沢市民センター、大和市民センター

受付の対象にならないもの

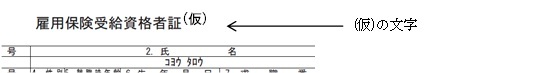

雇用保険受給資格者証のうち、以下のものは受け付けることができません。

お持ちの雇用保険受給資格者証をご確認ください。

- 仮の雇用保険受給資格者証:雇用保険受給者資格証の文字の横に(仮)と記載されているもの

- 高齢者雇用保険受給資格者証(65歳以上の人に交付されるもの):証書の右上に高と記載されているもの

- 特例受給資格者証(離職時に一時金を受け取る短期雇用者に交付されるもの):証書の右上に特と記載されているもの

妊産婦にかかる減免

対象者

妊娠85日(4か月)以降に出産した(する)人(死産・流産・早産・人工中絶含む)

ただし、令和5年11月以降に出産した人に限ります。

軽減の内容

出産予定日または出産日の属する月の前月から4か月分の妊産婦の所得割額と均等割額を減免します。

多胎妊娠の場合は、出産予定日または出産日の属する月の3か月前から6か月間

届け出の方法

必要なもの

- 母子健康手帳などの出産予定日や多胎妊娠をの事実を明らかにすることができる書類

- 申請書 (産前産後用)

届け出の場所

税務課市民税係、塩沢市民センター、大和市民センター

郵送でも提出できます。郵送の場合は、上記1の写しと2を税務課市民税係まで郵送してください。

申請の期間

出産予定日の6か月前から申請できます。

国民健康保険税の減免

災害や病気、その他やむを得ない事情により納税が出来ない人や、所得が皆無になったために生活が著しく困難になった人は、申請により国民健康保険税が減免される場合があります。

減免を受けるには、毎年申請が必要です。

納期限の7日前までに「市税減免申請書」を提出すると、その納期限以降が減免の対象となります。

市税減免申請書は面談をしながらの記入となりますので、ご連絡のうえ税務課の窓口におこしください。